令和6年から相続税でマンションを評価する場合には、今まで通りの評価額に区分所有補正率というものをかけなくてはならなくなり、それ以前の評価額より金額が上昇することが増えました。

マイナーな論点ではありますが、区分所有補正率を使わなくてもいい場合があります。

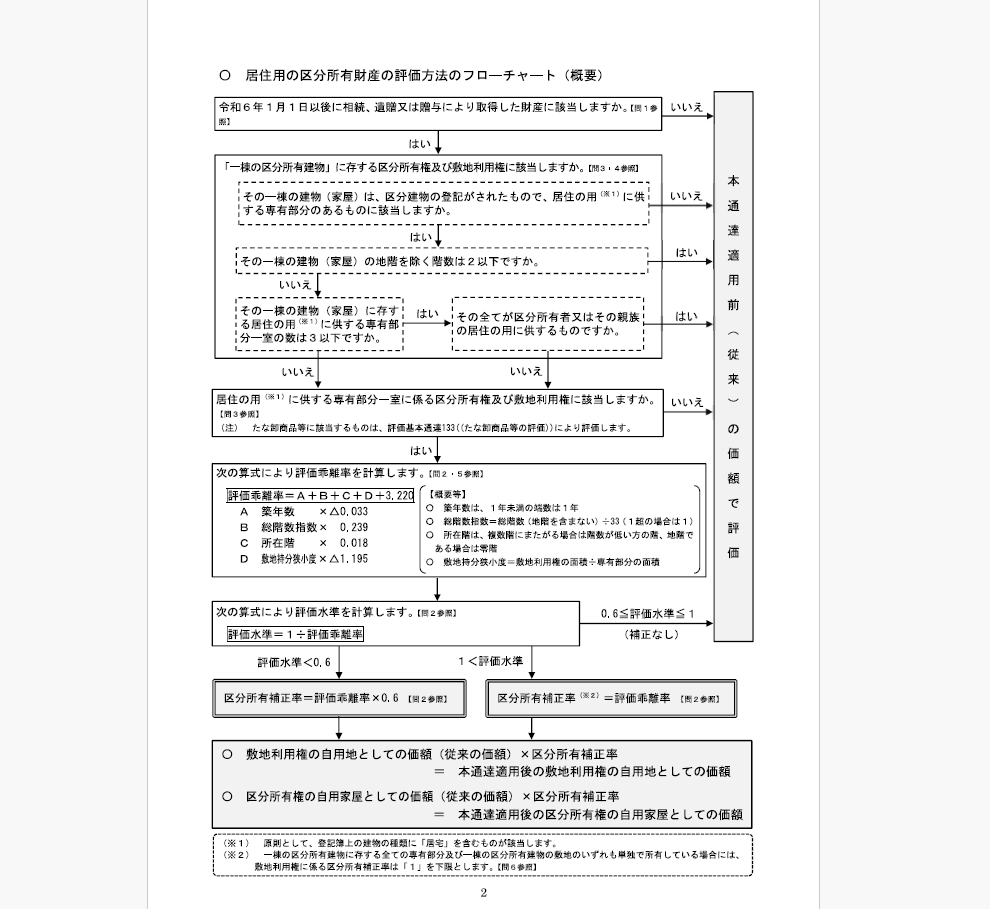

(区分所有補正率の適用の有無のフローチャート)

Contents

事業用テナントの場合

区分所有補正率を使わなくてはいけない条件は、「居住用の区分所有財産」に限られています。

そのため、タワーマンションの1Fの店舗を所有していて、自分で使用していたり、他の方に貸しているような場合には対象になりません。

この場合には、今まで通りの評価により計算することができます。

ただし、住むことができるような部屋を事務所として使っている場合や、事務所として貸しているような場合には対象になってしまいます。

居住用に該当するかどうかは、登記簿の建物の種類によります。

「居宅」となっていれば、必ず区分所有補正率を使わなくてはなりません。

「店舗」「事務所」などとなっていれば、区分所有補正率は使用しません。

一棟丸ごと所有

区分所有補正率を使わなくてはいけない条件は、「居住用の区分所有財産」です。

マンションであっても、区分所有登記をしていない場合には対象になりません。

区分所有登記とは、1棟の建物が2つ以上の区切られた部屋がある場合で、その部屋ごとに所有権があるようなものをいいます。101号室、102号室みたいに部屋ごとにわけて、それぞれ別の所有者がいるようなイメージです。

そのため、賃貸用のマンションを1棟丸ごと所有しているような場合には対象になりません。

2世帯住宅

「居住用の区分所有財産」に該当すると区分所有補正率を使わなくてはいけません。

区分所有財産というと、大きなマンションをイメージされると思いますが、2世帯住宅も1号室・2号室のように、区分所有登記することも可能です。

その様に、2世帯住宅を区分所有登記してしまった場合には区分所有補正率を使わなくてはならないかというと、その様なことはありません。

建物が2F以下の場合には対象外になり、区分所有補正率を使う必要はありません。

また3F以上の建物であっても、

・3室未満(1~3号室まで)

・建物全体が親族で住んでいる

場合にも対象にはならず、区分所有補正率を使う必要はありません。

ただし、2世帯住宅の区分所有登記は小規模宅地等の特例で不利になることから、あまりお勧めはできませんが…

<大事なこと>

今回の区分所有補正率を使わなくてもいいパターンは、

・事業用のテナント

・1棟丸ごと所有

・2世帯住宅

・不動産業者の棚卸資産(今回は書いていませんが)

・マンションの土地だけを貸している場合(こちらも今回は書いてはいません)

といった場合です。

■広瀬純一のプロフィール

■単発相談 対面・オンライン相談 メール相談

■個人のお客様 税務顧問 個人の確定申告

■法人のお客様 税務顧問 年1決算プラン(法人様向け)

■相続税の申告・ご相談 相続税の申告 相続税の試算

■税務調査・無申告対応 税務調査対応 無申告対応