相続が起きてしまった場合に税理士のできることは、相続税の申告の代理・税金関係のアドバイスといったことです。基本的には、税理士以外の方は有償・無償にかかわらずできません。

その代わりに、税理士ではできないことも結構あったりします。

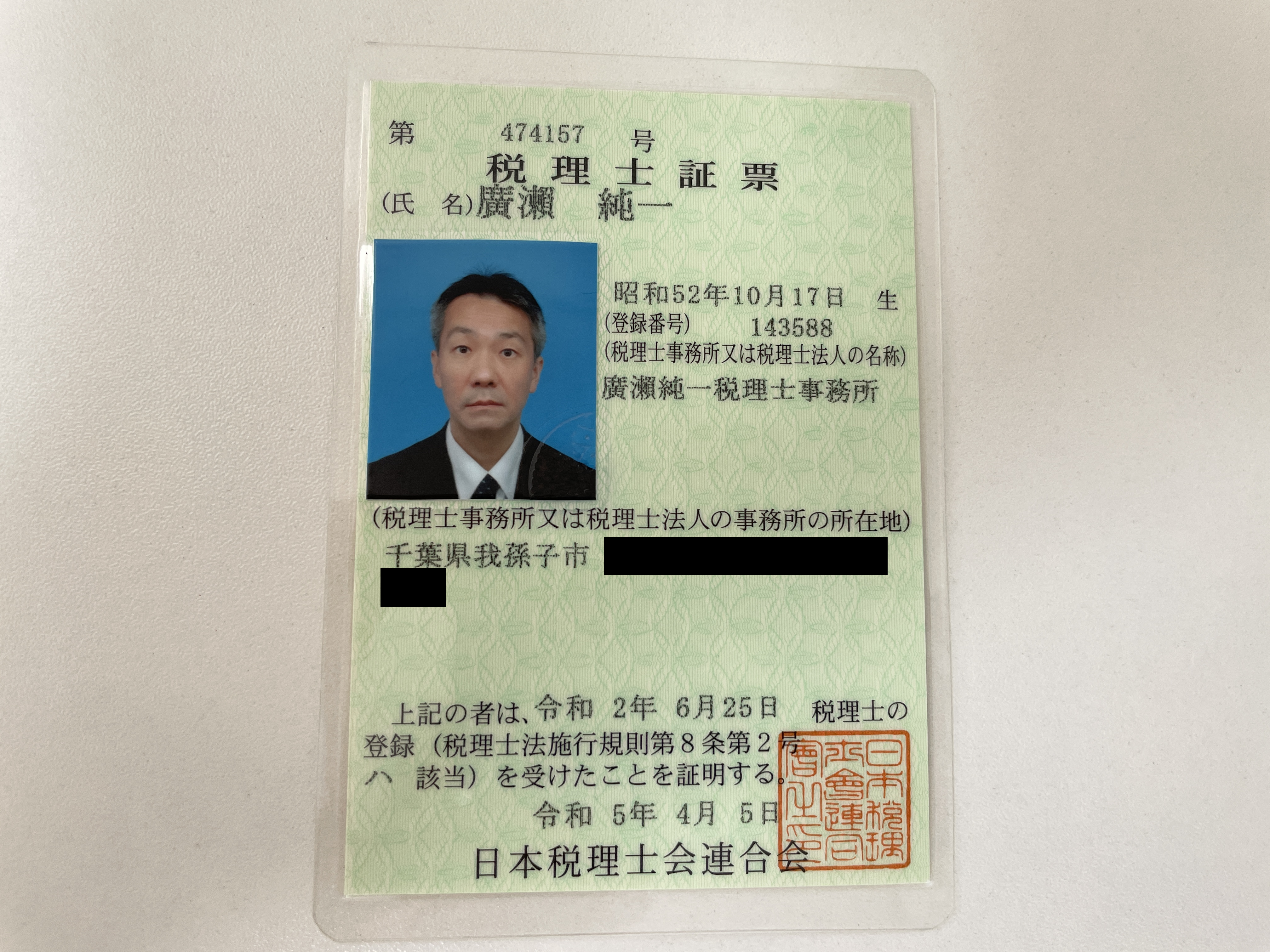

(私の税理士証票)

不動産の名義変更は司法書士

相続が起きてしまった場合には、故人様の所有していた不動産の名義を、引き継いだ方へ名義変更する必要があります。

ところで、この名義変更をする手続きは税理士にはできません。

不動産の名義変更は、司法書士が担当します。

通常は提携している司法書士にお繋ぎします(私もそのようにしています)。

気を付けていただきたいのが費用です。

通常は、相続税の申告の料金に相続登記の費用が含まれていない場合がほとんどです。

あらかじめ、先にどのくらいかかるかを確認しておいた方がいいでしょう。

もめてしまった場合は弁護士

相続がおきると、故人様の持っていた財産を相続人同士で分け合うことになります。

遺言書がなければ、残された相続人間で話し合って決めることになりますが、話し合いがまとまらずにもめてしまった場合には、税理士はその間に入って解決することはできません。

間に入ることができるのは弁護士です。

ところでもめてしまった場合には、弁護士費用が追加でかかる(もめなければ0円なので)ことに加えて、税理士費用も増加する傾向にあります。

・遺産分割がまとまらなくても10カ月以内に申告が必要になる

・別々に申告すると税理士報酬も2倍に

・遺産分割がまとまった後も申告が必要になる場合ある(つまり複数回申告が必要)。

といった理由です。

もめている場合には、相続税の申告をお断りする税理士もいます(基本私も受けていません)。

別々に申告すると、申告内容の食い違いが起きやすいため、税務調査の対象にも選ばれやすいです。

相続後にもめてしまうと、金銭的にも大きなダメージを受けてしまいます。

間違っても、プラスになることはありません。

できることなら、早いうちから(できれば生前から)話し合っておくことをお勧めします。

相続税の申告が必要ない時の遺産分割協議書作成

税理士であっても、遺産分割協議書が作成できます。

ただし、「相続税の申告が必要な時」に限られます。

相続税の申告をするかどうか相談することはできますが、申告をしなかった場合にはこれ以上のことはできません。

<大事なこと>

税理士って何でもできそうですが、法律上できないことも結構あります。

相続関係は費用が高額になりがちなので、どこまでカバーできるかきちんと確認しておきましょう。

■広瀬純一のプロフィール

■単発相談 対面・オンライン相談 メール相談

■個人のお客様 税務顧問 個人の確定申告

■法人のお客様 税務顧問 年1決算プラン(法人様向け)

■相続税の申告・ご相談 相続税の申告 相続税の試算

■税務調査・無申告対応 税務調査対応 無申告対応