生前の対策・贈与

生前の対策・贈与 相続税対策をすると相続税が払いにくくなる

相続税対策をすると、税金が安くなりますが、場合によっては相続税が払えなくなるといった事態が生じる場合があります。何事もバランスをうまくとっていく必要があります。納税は現金一括が原則相続税の納税は、基本的には現金での一括納付が原則です。延納制...

生前の対策・贈与

生前の対策・贈与  生前の対策・贈与

生前の対策・贈与  独立

独立  会計ソフト

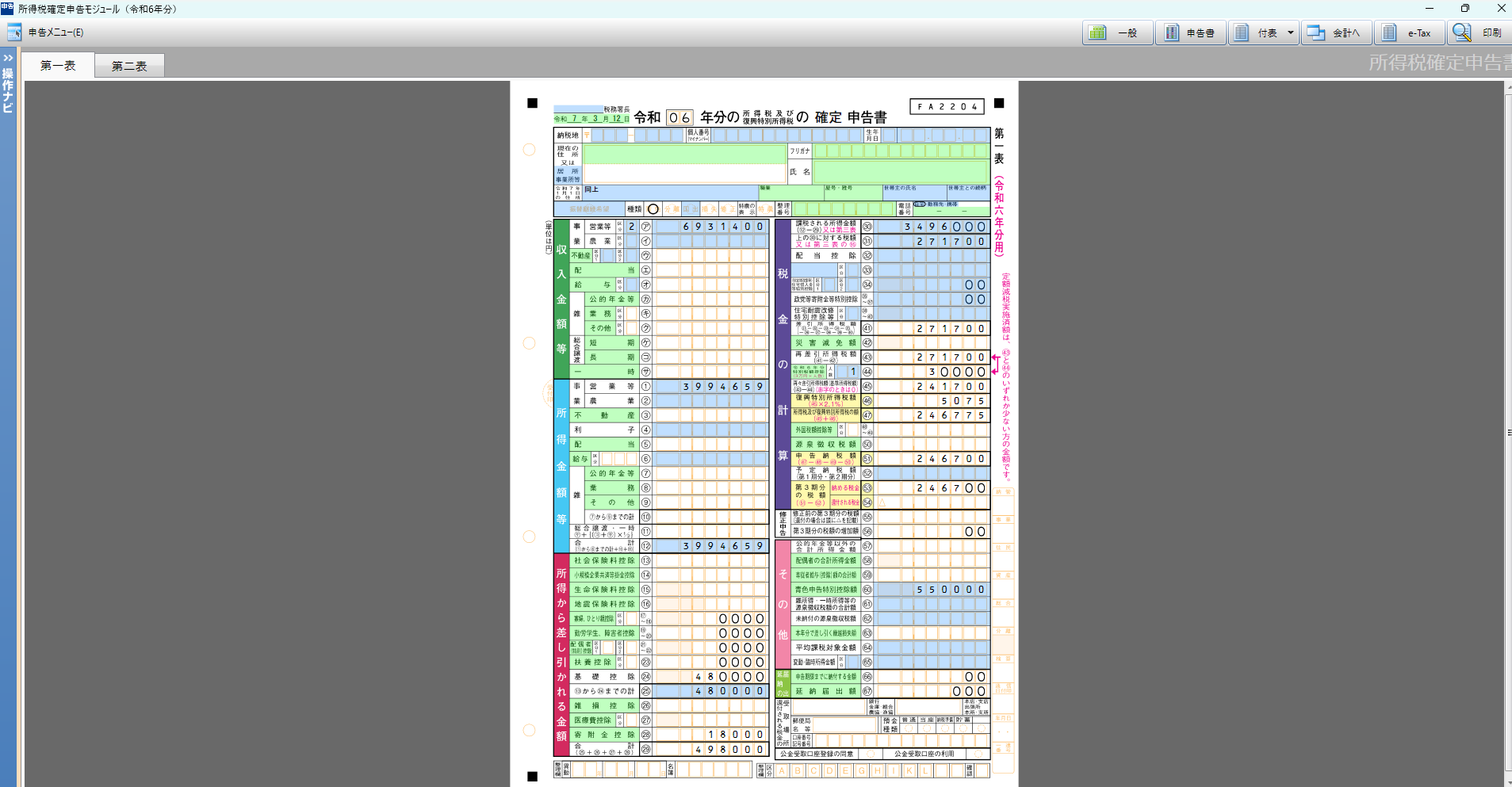

会計ソフト  個人の税金【所得税・住民税】

個人の税金【所得税・住民税】  不動産賃貸業の税金【所得税】

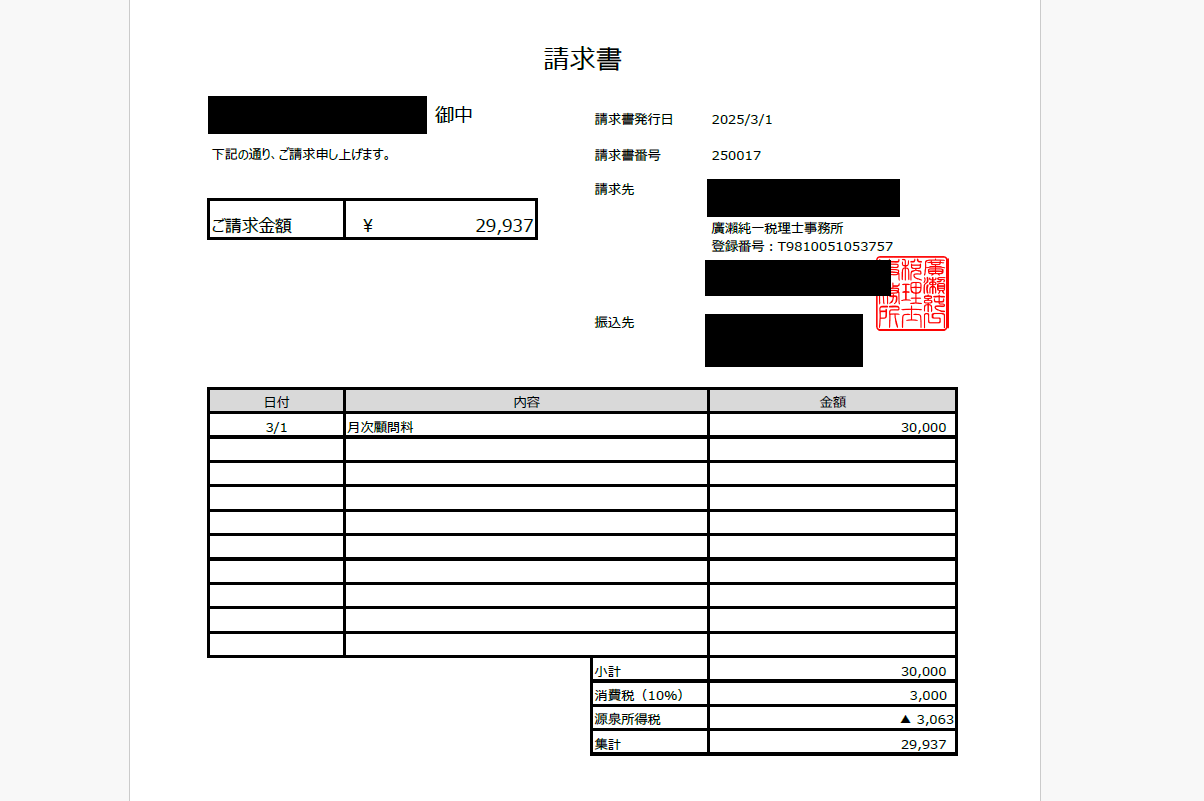

不動産賃貸業の税金【所得税】  税理士業

税理士業  相続税

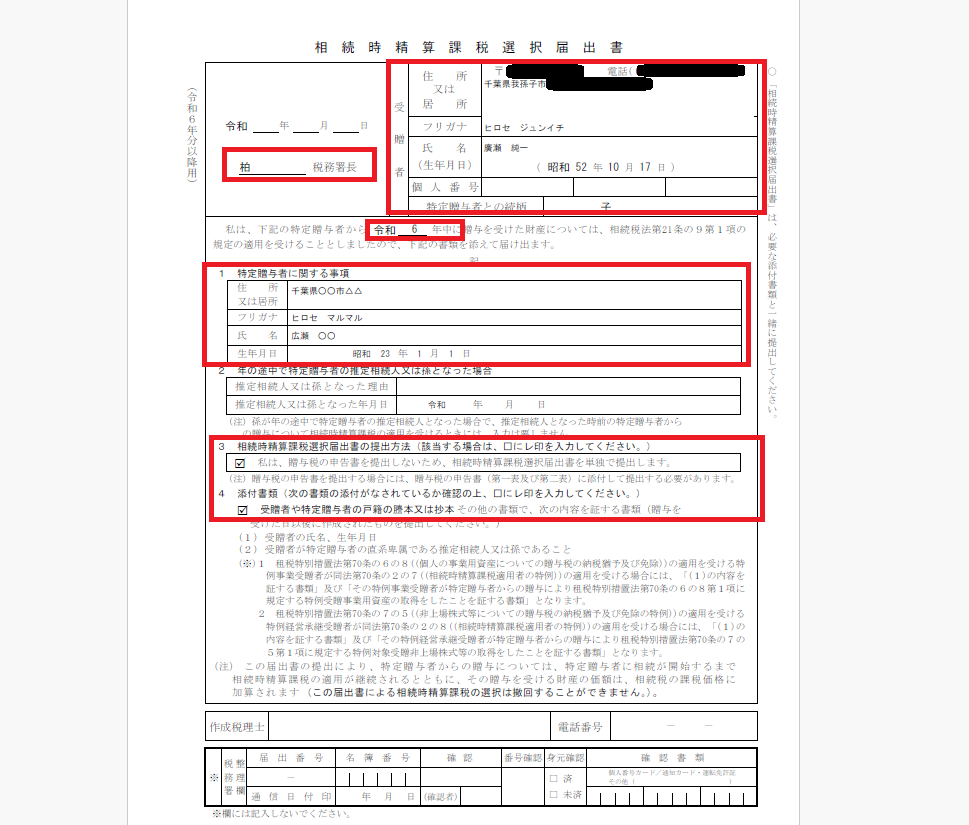

相続税  生前の対策・贈与

生前の対策・贈与  自分の考え・自分の事

自分の考え・自分の事  個人の税金【所得税・住民税】

個人の税金【所得税・住民税】  不動産賃貸業の税金【所得税】

不動産賃貸業の税金【所得税】  個人の税金【所得税・住民税】

個人の税金【所得税・住民税】  自分の考え・自分の事

自分の考え・自分の事  相続手続き

相続手続き  生前の対策・贈与

生前の対策・贈与  自分の考え・自分の事

自分の考え・自分の事  経理の基本

経理の基本