設備を購入した場合には1年で経費にすることはできずに、減価償却費という科目を使って、数年間に分けて経費にする必要があります。

そのため、1年間に経費にする金額は決められていますが、条件を満たした場合には通常の減価償却費にプラスして経費にすることができる特例があります。

また、割増しで償却しない代わりに直接税金を減額することができる特例もあります。

30%の特別償却

特別償却制度は、青色申告の特典のひとつである程度の大きな設備投資をした場合に、通常の減価償却費に加えて、初年度に限り買った金額の30%を先行して減価償却費に計上できる制度です。

例えば、200万円(償却年数8年 定額法)の機械を購入した場合には、

通常の減価償却費 25万円(200万円÷8年)に加えて、

特別の減価償却費 60万円(200万円×30%)ができます。

あわせて、初年度に85万円の減価償却費を計上することができます。

条件については以下のとおりです。

1.青色申告であること

2.新品である(中古の場合は不可)

3.以下の設備である

① 機械で160万円以上(1台で)

② 品質管理の測定工具で120万円以上(合計で)

③ ソフトウェアで70万円以上(合計で)

④ 貨物用の自動車で3.5t以上

4.特別償却ができる指定の業種である

ただし、注意点としては先行して大きな金額を経費に計上できるだけです。その年以降は減価償却できる金額が小さくなったり、償却期間が短くなってしまいます。その設備からできるトータルの減価償却費は同じです。

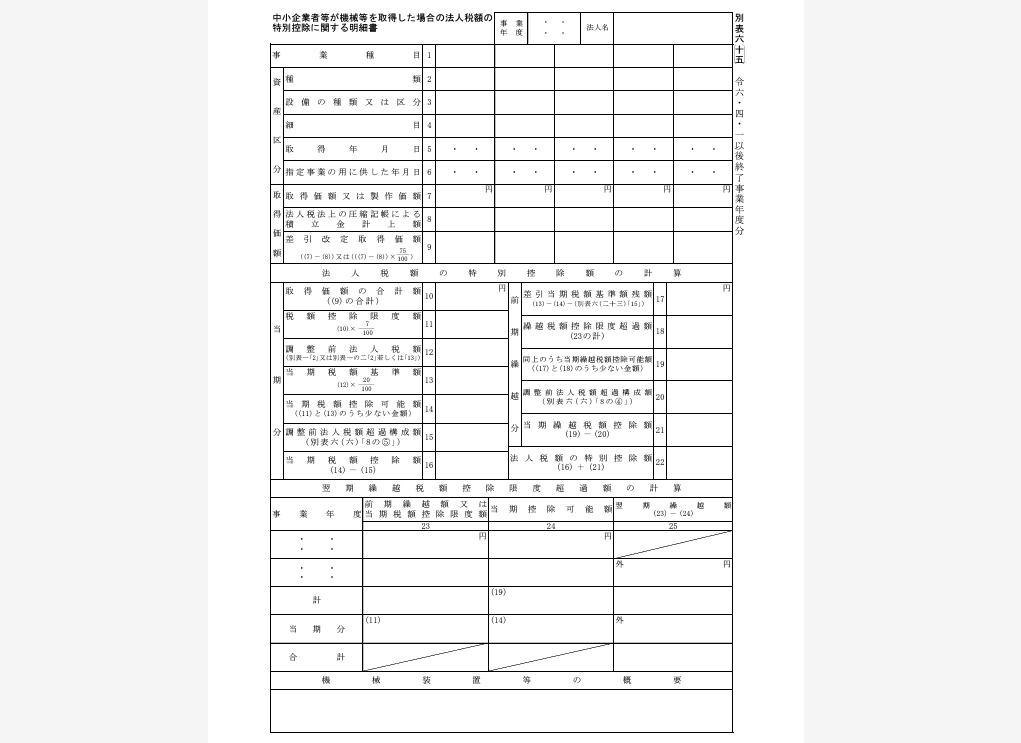

7%の税額控除

この特別償却という制度を使わないで、税金自体を減額できる制度もあります。

設備の値段の7%を所得税や法人税から直接引くことができます。

この場合には、通常の減価償却費は計上することができます。

例えば、200万円(償却年数8年 定額法)の機械を購入した場合には、

通常の減価償却費 25万円(200万円÷8年)をするとともに、

14万円(200万円×7%)を所得税や法人税から減額することができます。

ただし、所得税や法人税の20%までという上限があります。

引ききれなかった場合には、翌年に繰り越すことができます。

全額償却 or 10%の税額控除ができる場合

上記の条件に加えて、経営力向上計画の認定を受けて、かつその経営力向上計画のための設備を購入した場合には、全額償却(1年で全額経費計上できる)or10%の税額控除のいずれかを受けることができます。

上記の30%の特別償却or7%の税額控除の場合には、設備を購入するだけで条件に合致すれば、特典を受けることができますが、こちらの場合には購入前からの事前準備が必要です。

順序を誤ったり、年末や決算期末に慌てて購入すると、間に合わなくなる場合があるので注意が必要です。

経営力向上計画のための設備というものが、普通の人はどれが該当するかはわかりません。

購入するメーカーなどから直接確認できます。というより「税制上の特典があるので…」といった形で勧められるケースも非常に多いようです。

<大事なこと>

条件に合致すれば、30%の特別償却or7%の税額控除のいずれかを受けることができます。

忘れずに計上しておきましょう。

<昨日の出来事>

平日でしたが、ブログを書いた後は終日オフ。ランニングもお休みしました。

■広瀬純一のプロフィール

■単発相談 対面・オンライン相談 メール相談

■個人のお客様 税務顧問 個人の確定申告

■法人のお客様 税務顧問 年1決算プラン(法人様向け)

■相続税の申告・ご相談 相続税の申告 相続税の試算

■税務調査・無申告対応 税務調査対応 無申告対応