サラリーマンの場合には、毎月の給料から自動的に天引きされるため、納税の心配をするケースはほとんどありません(むしろ、年末調整がボーナスのように感じることも)。

一方で、個人事業主の場合には年1回(金額によっては年3回)の納付となるため、まとまった金額が必要になります。

納税しなければならないことに変わりはありませんが、納税の時期を数カ月先にすることも可能です。

Contents

原則は3/15

個人事業主の場合には、原則3/15までに申告と納税をする必要があります。

個人の場合には、1年分をまとめて納税する必要があるため(場合によっては年3回)思わぬ出費になるケースも結構あります。

納税資金をあらかじめ確保しておかないと、事業の資金繰りにも大きく影響します。

申告期限ギリギリになって多額の納税が発覚して、払うことができない、払えたとしてもその後の事業での支払いができないなんてことになってしまいます。

そのため、早めにどれくらい利益が出るのかを想定しておき、納税資金がどれくらい必要なのかを見積もっておくことが必要です。

ちなみに、納税が1日でも遅れると延滞税の対象になり、さらに申告も遅れると無申告加算税の対象になります。

ちなみに令和6年分の申告期限は、3/15が土曜日のため、3/17(月)になります。

振替納税をすることで1か月後

振替納税は所得税や消費税の納税を口座から引き落としができる制度です。

口座を登録するための届出が必要ですが、一度手続きをすると、納税が自動で引落となるため、納税の手間を大幅に省略することができます。

納税の方法もいろいろありますが、振替納税に関しては申告するだけで、納税の手間がないので、個人の場合はこの方法が一番おすすめです。

また納税に関しても、本来3/15であるところ、4/23(令和6年分)まで1か月以上先にすることができます。延滞税ももちろんかかりません。

ただし、注意点として3/15までの申告は必要です。期限を過ぎて提出した場合には、振替納税はできません。

また、振替納税の日に残高不足で引落ができなかった場合には、本来の納期限(3/15)からの延滞税がかかります。振替日の前日に残高の確認をしておきましょう。

延納をする

所得税には延納制度というものがあります。

所得税を計算して3/15までに納付しなければいけない金額のうち、半分以上を3/15まで(振替納税の場合には4月下旬)納税をすれば、残りは5/31までに納税を遅らすことができます。

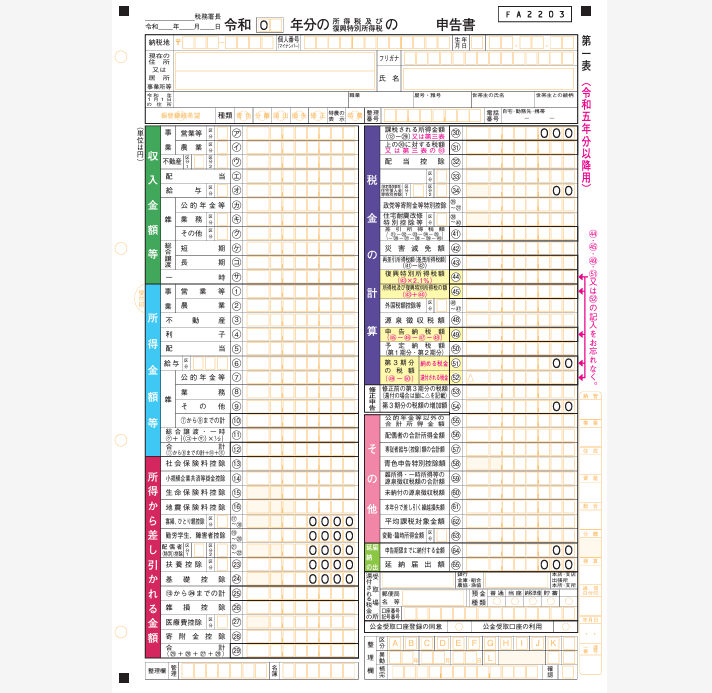

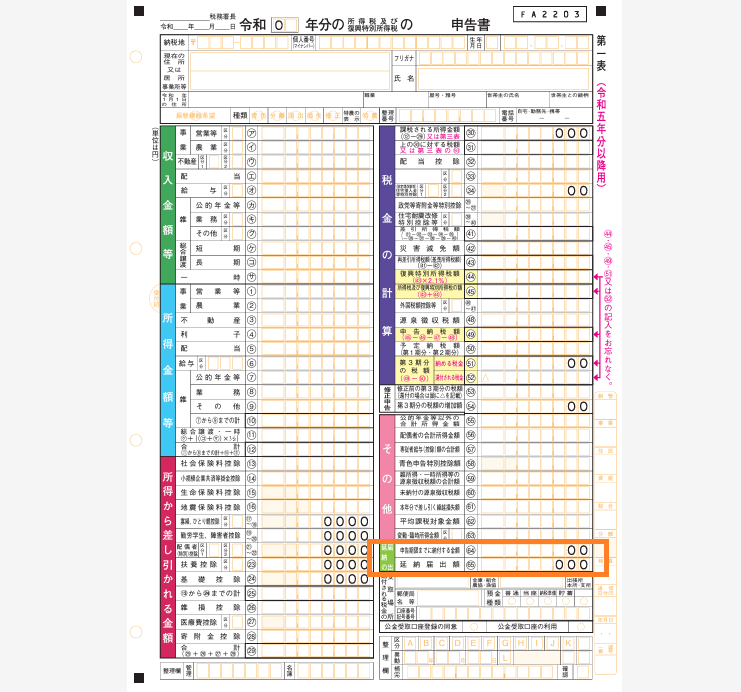

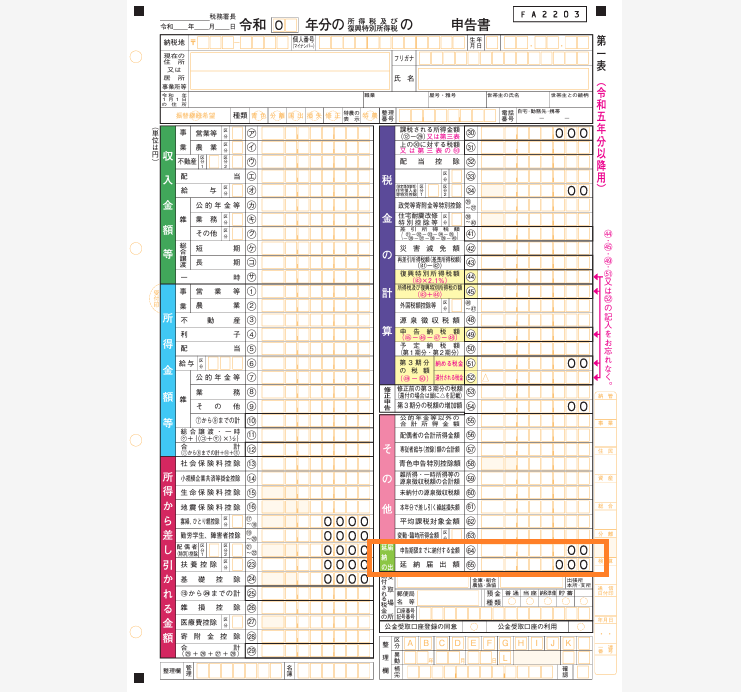

延納するには、3/15までに納税する金額と5/31までに納税する金額を申告書に記載するだけです。

ただし、納税を遅らせた分の利子税はかかります。

利子税は罰金的な性格のある延滞税とは違い、単なる利息なので経費にすることはできます。

なお、延納ができるのは所得税のみで、消費税にはこの制度はありません。

<大事なこと>

今年の所得税・消費税の納期限と振替日は以下のとおりです。

| 納期限 | 振替日 | |

| 所得税 | 3/17(月) | 4/23(水) |

| 所得税の延納分 | 6/2(月) | 6/2(月) |

| 消費税 | 3/31(月) | 4/30(水) |

<昨日の出来事>

昨日はお客様の月次の処理を1日かけて。

先月マクロをどう組んだかを忘れてしまい、必要以上に時間がかかってしまいました。

その後はランニングを15kmほど。

■広瀬純一のプロフィール

■単発相談 対面・オンライン相談 メール相談

■個人のお客様 税務顧問 個人の確定申告

■法人のお客様 税務顧問 年1決算プラン(法人様向け)

■相続税の申告・ご相談 相続税の申告 相続税の試算

■税務調査・無申告対応 税務調査対応 無申告対応