消費税・インボイス

消費税・インボイス 消費税の簡易課税制度を使うときに考えておくこと

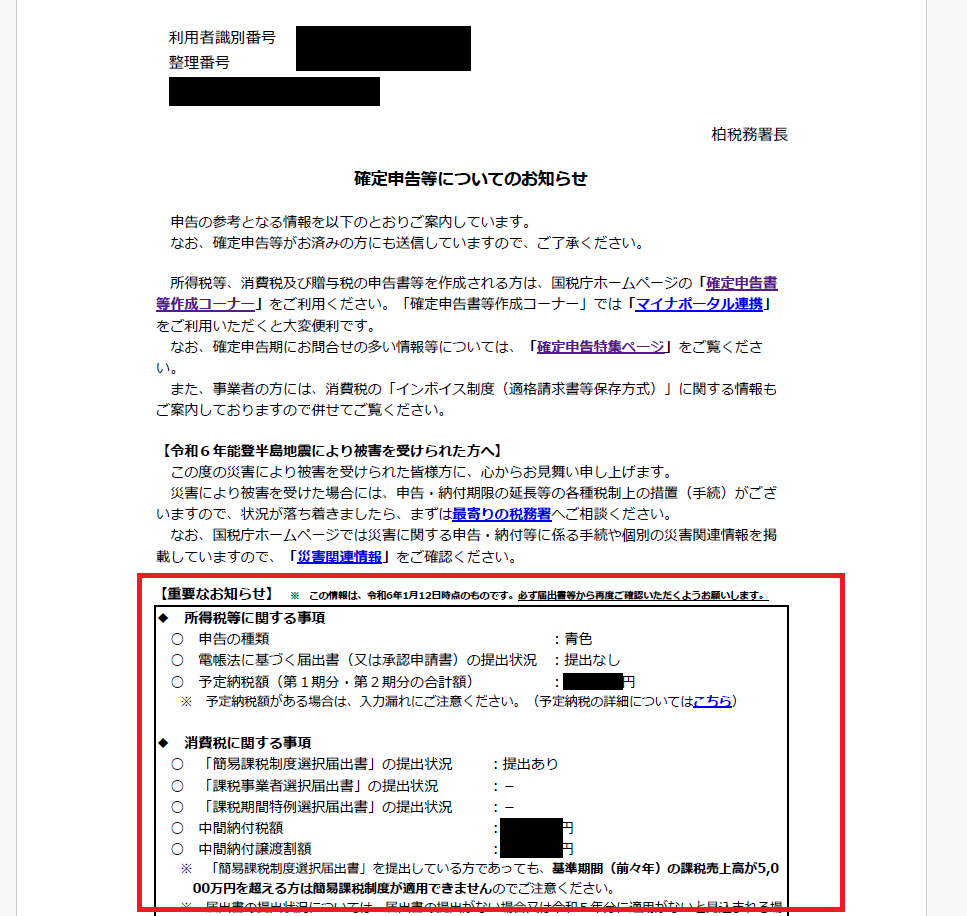

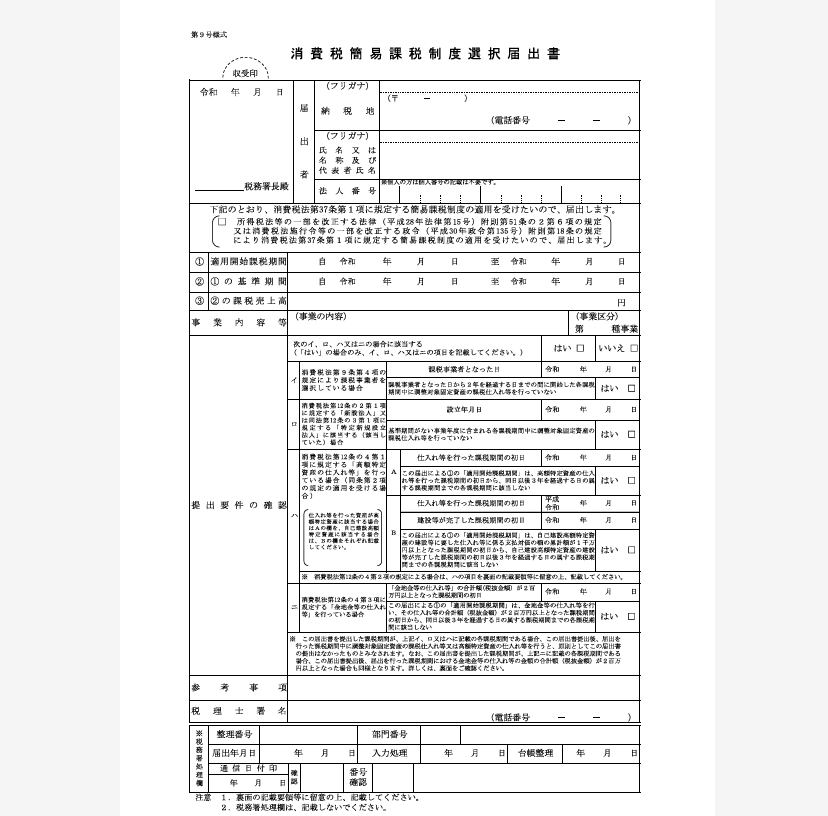

売上が1,000万円を超えたことで、消費税の納税義務が発生したり、2割特例(今後は3割特例?)が使えない場合に、次に候補になるのが簡易課税という計算方法です。とはいえ、トラブルが多いのも簡易課税だったりします。どのようなことを考えておくべき...

消費税・インボイス

消費税・インボイス  消費税・インボイス

消費税・インボイス  消費税・インボイス

消費税・インボイス  消費税・インボイス

消費税・インボイス  消費税・インボイス

消費税・インボイス  消費税・インボイス

消費税・インボイス  消費税・インボイス

消費税・インボイス  消費税・インボイス

消費税・インボイス  消費税・インボイス

消費税・インボイス  消費税・インボイス

消費税・インボイス  消費税・インボイス

消費税・インボイス  消費税・インボイス

消費税・インボイス  消費税・インボイス

消費税・インボイス  消費税・インボイス

消費税・インボイス  消費税・インボイス

消費税・インボイス  消費税・インボイス

消費税・インボイス  消費税・インボイス

消費税・インボイス  消費税・インボイス

消費税・インボイス