現時点での消費税の計算方法は、

・原則課税

・簡易課税

・2割特例

と、3種類の選択肢があり、売上の規模に応じて選択することができます。

そのうち、簡易課税制度についてまとめてみました。

簡易課税制度とは

消費税は、原則課税で計算する必要があります。

お客様から預かった消費税と、自分が仕入れや経費を支払った際の消費税をすべて集計して、その差額を国に納めることになっています。

ただし、預かった消費税や支払った消費税を集計するのは、非常に手間のかかる作業です。

そのために、2年前の売上が5,000万円以下の方は、支払った消費税を集計することなく、預かった消費税だけを集計して、支払った消費税は預かった消費税をもとに計算してもいいという制度です。

預かった消費税は、売上高に10/110(110分の10)をかければ計算できます。

売上高が3,300万円(すべて10%)であれば、

3,300万円 × 10/110 = 300万円

が預かった消費税ということになります。

支払った消費税は、預かった消費税に次の率を掛けて計算します。

掛け目は、業種によって決まっています。

| 卸売業 | 90% | その他 | 60% |

| 小売業 | 80% | サービス業 | 50% |

| 製造業 | 70% | 不動産業 | 40% |

上記の例が、小売業であれば

支払った消費税は、300万円(預かった消費税)×80%=240万円と簡単に計算でき、

納める消費税は、300万円(預かった消費税)-240万円(支払った消費税の概算)=60万円

ということになります。

簡易課税は、原則課税に比べて比較的税額が少なくなる傾向にあります。

消費税を納める必要になったら(2割特例が使えなくなったら)、簡易課税を選ぶことができるか、考えてみましょう。

簡易課税制度を受けるには

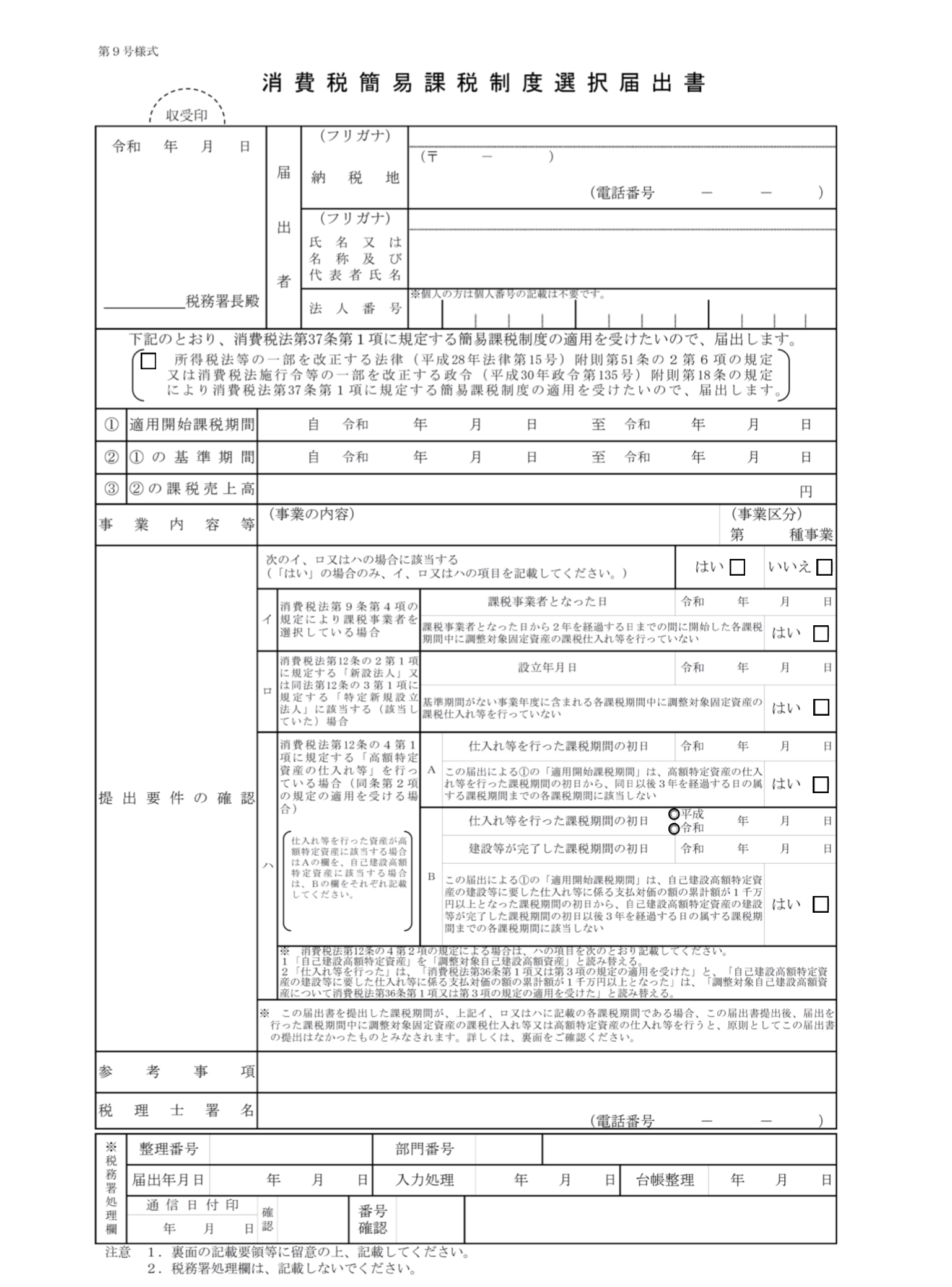

簡易課税制度を受けるためには、前年末(前年度末)までに「消費税簡易課税制度選択届出書」を税務署に出す必要があります。

つまり、事前に届出なければならないことになります。

届出に加えて、基準期間の課税売上高(2年前の売上高)が5,000万円以下である必要があります。

税務署で届出書を受理されたからといって、この計算方法が使えるわけではないのでご注意を。

簡易課税の注意点

2年間はやめられない・やめるときも届出書が必要

簡易課税は届出書を出してしまったら、2年間はやめることができません。

消費税の納税は金額が大きくなる傾向があるので、提出する際は2年分の予測を立てて考えておく必要があります。

そして簡易課税をやめる場合には、前年末(前年度末)までに「消費税簡易課税選択不適用届出書」という書類を税務署に出す必要があります(こちらも事前提出です)。

2年前の売上高に左右される

簡易課税の届出を出したとしても、基準期間の課税売上高が5,000万円を超えていたら、簡易課税での計算はできません。原則課税で計算しなければなりません。

基準期間の課税売上高が5,000万円前後を行ったり来たりしている方は、注意しましょう。

計算方法の間違えは、ほぼ100%税務署から指摘がきます。

100%納税(還付は絶対ない)

消費税を原則課税で計算していると、まれに消費税が還付されることがあります。

大きな設備を導入したり、自社ビルを建てたりすると、支払った消費税の方が大きくなることがあるからです。

その年に簡易課税で計算をしなければならない場合には、消費税の還付は受けることができません。

簡易課税は払った消費税は、一切関係ありませんので。

大きな設備投資をする際には、簡易課税制度選択届出書が出ていないか確認しておきましょう。

■広瀬純一のプロフィール

■単発相談 対面・オンライン相談 メール相談

■個人のお客様 税務顧問 個人の確定申告

■法人のお客様 税務顧問 年1決算プラン(法人様向け)

■相続税の申告・ご相談 相続税の申告 相続税の試算

■税務調査・無申告対応 税務調査対応 無申告対応