内職や在宅ワーク、業務委託のような仕事のスタイルをとっている場合には、経費の金額にかかわらず55万円を経費にできる特例があります。

Contents

家内労働者等の特例

家内労働者等の特例とは、特定の者に継続的なサービスを提供しているような仕事をしている場合には、経費が55万円未満であれば、経費を55万円使ったことにすることができる特例です。

青色申告に限らず、白色申告や副業の場合にも使えます。

このような仕事の場合、収入の割には経費が少ない傾向にあるため有効に使うことができます。

この特例が使える人

この特例が使える人は、特定の者に継続的なサービスを提供している場合に限られます。

・家内労働者(自宅で作業するような仕事 内職や在宅ワークなど)

・外交員

・集金人や検針人

・シルバー人材センターの配分金(雑所得)

といったようなものが該当します。

このような仕事の場合には、実態が給与と変わりません。

もしこれが給与であれば、給与所得控除という概算の経費55万円が認められています。

そのような実態に合わせてこのような仕事スタイルの場合には、給与と同様に55万円という経費が認められるということです。

経費にできる金額

この特例をつかえば、経費を55万円にすることができます(給与収入があると一部制限あり)。

実際使った金額が10万円であっても、50万円であっても、55万円にすることができます。

ただし、経費+55万円になるわけでないのでご注意を。

55万円の経費にできる代わりに、実際に使った経費分は切り捨てです。

また、収入が55万円以下の場合には、収入の金額が限度です。

そのため赤字になることはありません。

また、経費が70万円であれば、経費になるのは70万円です。

実額の経費の方が有利であれば、実額の経費にすべきでしょう。

(特例が使えず、損した気分にはなりますが…)

この特例を使うには

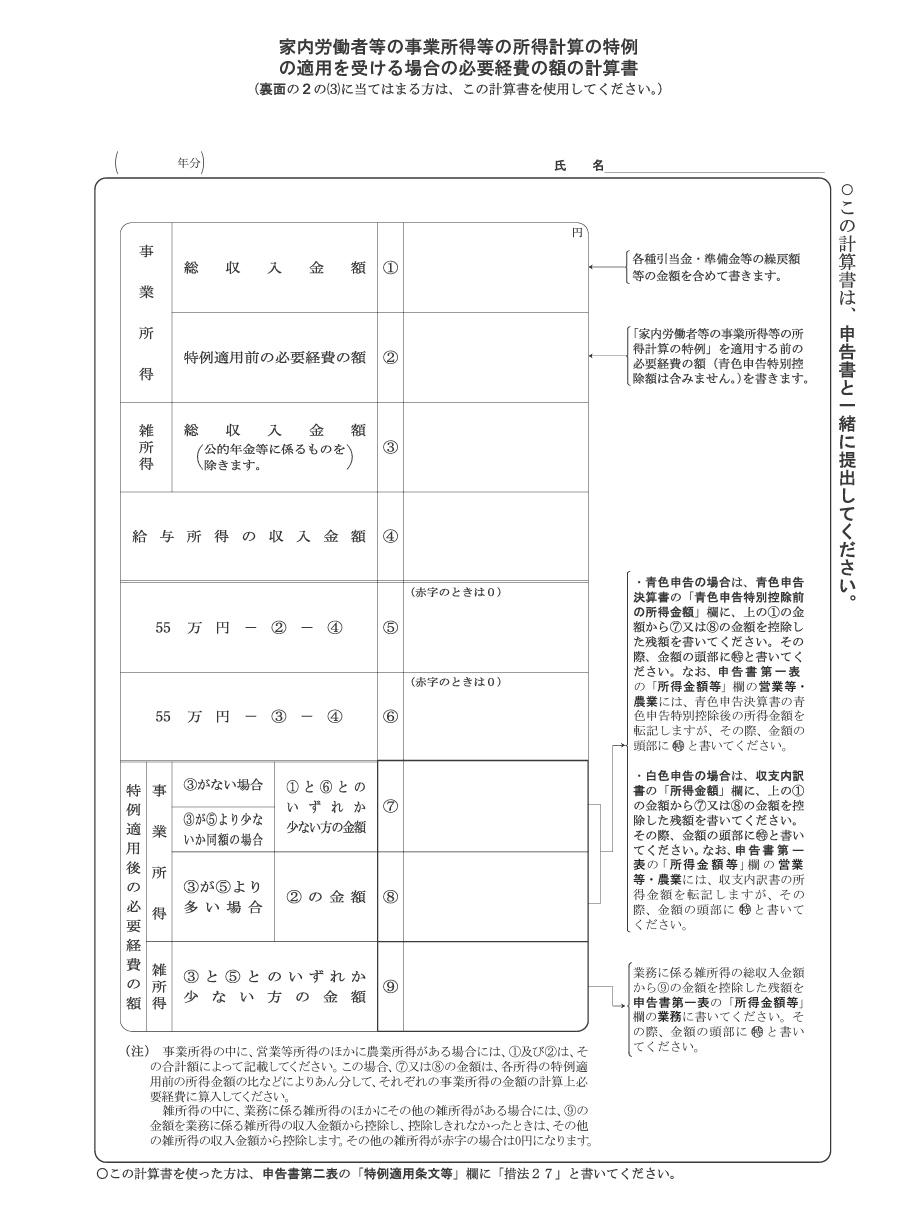

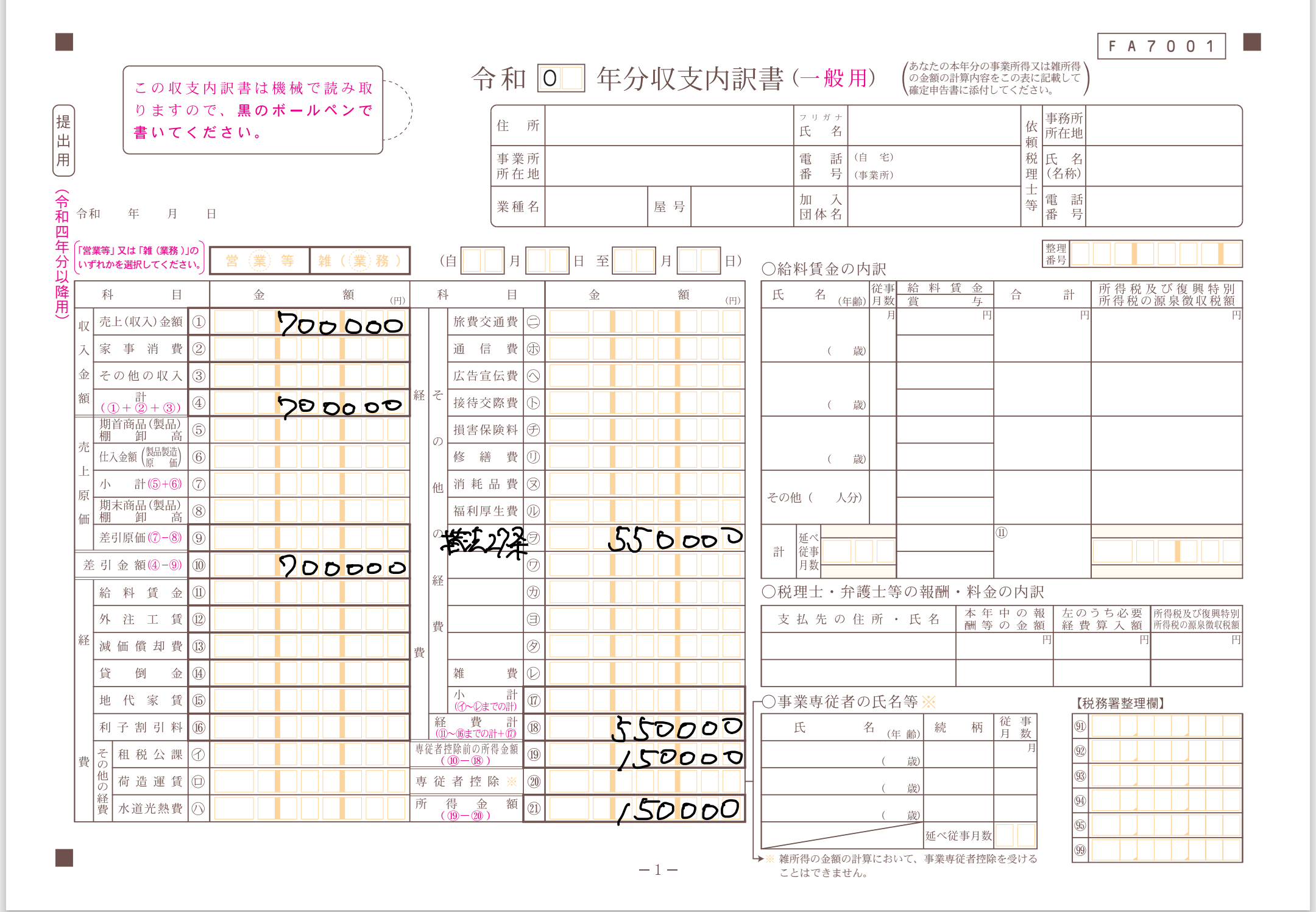

この特例を使う場合には、決算書の経費の空欄に措法27条と記入して、金額欄には概算経費を記入します。

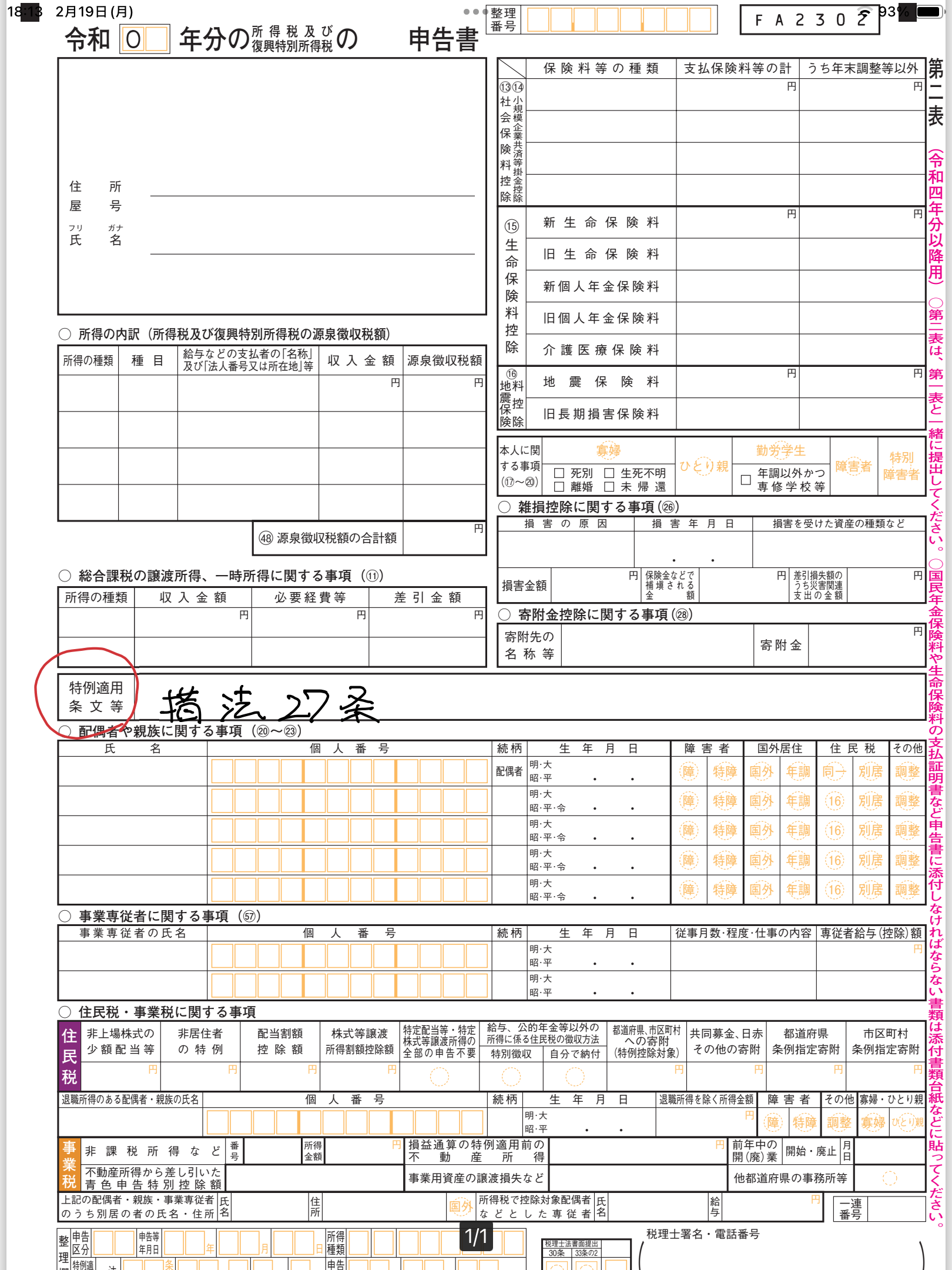

また、申告書第2表の特例適用条文等という欄にも、措法27条と記入します。

※措法27条とは、租税特別措置法27条のことで、家内労働者の特例が明記されています。

申告しないと使えないわけではない

家内労働者の特例は、申告しなければ使えないというわけではありません。

そのため、収入が103万円(家内労働者の特例の55万円+基礎控除48万円)以下である場合には、確定申告自体が必要ありません(これ以外に収入がなければ)。

また、所得が48万円以下であるため、扶養に入ることも可能です。

他に給与収入もある場合

家内労働者の特例が使える仕事以外に、給与をもらっている場合には、この特例に制限がかかります。

給与所得控除とこの特例での概算の経費との合計が55万円までしか使えません。

給与収入が20万円あれば、この特例での概算経費は35万円までです。

給与収入が55万円以上であれば、この特例での概算経費は使えません。

この場合には、実額経費を使うことになります。

※公的年金控除額は一切関係ありません。

※給与以外にも雑所得(公的年金以外)や事業所得があると計算が複雑になります。

その他

青色申告特別控除との関係

この仕事が事業所得であり、青色申告承認申請書を提出していれば最大65万円の控除がありますが、この青色申告での特別控除と、家内労働者の特例とのは併用は可能です。

減価償却費

この家内労働者の55万円の特例を使った年に、資産計上しなければならない資産を購入したらどうか。

もちろん、その年に計上できる減価償却費は切り捨てです。

ただし、その年に減価償却資産をきちんと記入しておきましょう。

翌年以降に実額経費で計算する場合に、いくら減価償却できるかわからなくなってしまいます。

忘れずに記載しておきましょう。

レシート(経費)の証拠は保存しておくべきか

概算経費を使った場合に、実額の経費は切り捨てとなってしまいますので、レシートは捨てても問題ありません。

ただし、万が一税務調査でこの特例が認められなかった場合には、実額経費で修正申告することになりますが、実額経費がわからないと、収入=所得(利益)となってしまいます。

本来は必要ないのですが、万が一のお守りとして保管しておいた方がいいでしょう。

<この記事の考え>

家内労働者の特例をまとめてみました。この特例に該当するような方は、経費も非常に少ないため、使えるかどうか確認してみてください。

■広瀬純一のプロフィール

■単発相談 対面・オンライン相談 メール相談

■個人のお客様 税務顧問 個人の確定申告

■法人のお客様 税務顧問 年1決算プラン(法人様向け)

■相続税の申告・ご相談 相続税の申告 相続税の試算

■税務調査・無申告対応 税務調査対応 無申告対応